|

北京时间9月27日凌晨2时,美联储宣布上调联邦基金利率25个基点至2.00%-2.25%,这是2008年以来也是2015年12月启动本轮加息以来的第8次加息,今年以来的第3次加息,上一次加息发生在今年6月。

会议还更新了美联储官员们的利率预期点阵图,发布了对通胀、失业率和经济增长的多年预期,上调了2018和2019年经济预期,但认为2021年增速降至1.8%。2018年GDP增速中位数预期为3.1%,高于6月预期的2.8%;2019年预期为2.5%,高于6月预期的2.4%;2020年预期保持2%不变,更长期的经济增速预期也保持不变在1.8%;2018年四季度的中位数失业率预期为3.7%,高于6月预期的3.6%;2019和2020年失业率预期保持不变在3.5%,更长期的失业率预期保持不变在4.5%。这也是美联储首次公布2021年的经济与利率预期。预计2021年的经济增速为1.8%,失业率预期为3.7%,PCE通胀率为2.1%。更长期的PCE通胀率中位数预期保持不变为2.0%。

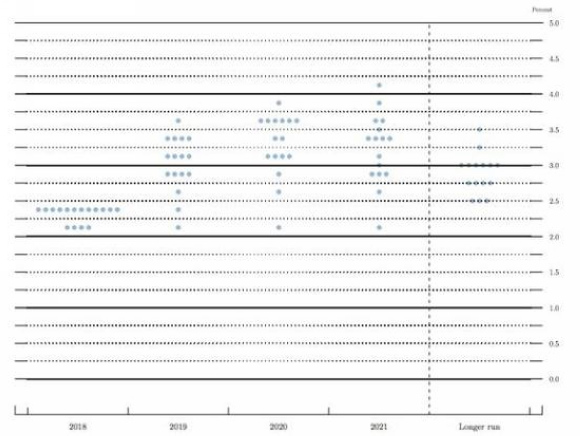

在点阵图方面,美联储维持2018年加息四次(重申12月加息预期)、2019年加息三次、2020年加息一次的预期不变,首次公布的2021年点阵图表明2020年之后不会加息。中值预测显示,2018年底联邦基金利率料为2.375%;2019年底联邦基金利率料为3.125%;2020年底联邦基金利率料为3.375%;皆与6月预期持平;2021年底联邦基金利率料为3.375%。

而支持今年加息四次的官员人数从6月时的8人增加至12人,共有16名官员提交了预期报告。因此,更长周期的联邦基金利率中位数(即中性利率)变为3.000%,6月时料为2.875%,上调了12.5个基点。

值得注意的是,本次联储会议声明删除了“货币政策的立场仍然宽松,从而支持劳动力市场环境进一步有所加强,以及通胀持续回归2%”的表述。此外本次会议不仅是8月刚通过国会任命听证的美联储“二号人物”、副主席Richard

Clarida的首个FOMC议息会议,也是前旧金山联储主席威廉姆斯在转岗成为纽约联储主席、美联储“三号人物”之后提交的首份经济与利率预期报告。

市场预期,下一次加息时间或在12月。

美联储9月27日声明与8月2日声明比较(小括号内为8月的表述):

8月会议以来(8月原文:6月会议以来),美国联邦公开市场委员会(FOMC)得到的信息显示,劳动力市场持续表现强劲,经济活动增长强劲。就业增长强劲,几个月来平均失业率维持在低位。家庭支出和固定投资却持续增长强劲。衡量未来12个月整体通胀指标和剔除食品与能源价格的通胀指标保持在接近2%的位置。基于调查的较长期通胀预期总体而言几乎未变。

与美联储法定职责相一致,FOMC委员会旨在促进就业水平最大化和价格稳定。委员会预计,随着货币政策的进一步渐进调整,中期内,经济活动将持续扩张,劳动力市场情况将持续强劲。(删除:衡量未来12个月的通货膨胀指标预计将在今年攀升并)通胀在中期稳定在委员会对称目标2%附近。经济前景面临的近期风险表现得大致均衡。

鉴于劳动力市场的状况与通胀水平,委员会决定,将联邦基金利率提升至2.00%-2.25%(8月原文:维持在1.75%-2.00%)。(删除:货币政策的立场仍然宽松,从而支持劳动力市场环境进一步有所加强,以及通胀持续回归2%。)

关于判断未来联邦基金利率目标区间进一步调整的时间和规模,委员会将评估相对于就业最大化和2%的对称通胀目标而言,实际与预期的经济条件如何。在评估过程中,委员会将考虑各种信息,包括劳动力市场环境的指标、通胀压力和通胀预期指标、金融和国际形势发展的数据等。(删除:委员会将悉心监控,相对于对称通胀目标的实际通胀水平与预期的进展。委员会预计,经济状况的好转将保证联邦基金利率进一步循序渐进上升,在一段时间内,联邦基金利率可能保持在低于预期的长期利率水平。可是,联邦基金利率的实际路径将取决于数据显示的经济前景。)

FOMC货币政策会议中投票赞成者包括:FOMC委员会主席(美联储主席)鲍威尔(Jerome H. Powell,

Chairman);委员会副主席(纽约联储主席)威廉姆斯( John C. Williams, Vice

Chairman);(里奇蒙德联储主席)巴尔金(Thomas Barkin);(克利夫兰联储主席)博斯蒂克(Raphael

Bostic);(美联储理事)Lael Brainard;(美联储理事)Richard H. Clarida;(堪萨斯城联储主席)Esther L.

George;(克利夫兰联储主席 )梅斯特(Loretta Mester);(美联储理事) Randal K. Quarles。

[NextPage]

|